Contents

聯準會利率決議按兵不動:鷹派點陣圖與關稅陰影下的貨幣政策展望

你曾想過,遠在美國的中央銀行,也就是聯準會(全稱美國聯邦準備系統,簡稱Fed),它的一個小決策,會如何影響我們口袋裡的錢,或是日常生活的物價嗎?特別是當它宣布維持利率不變,但同時又釋出一些看似「鷹派」的訊息時,這究竟代表什麼?今天,我們將帶你深入了解聯邦公開市場委員會(簡稱 FOMC)的最新利率決議,解析其背後的經濟考量,以及這些決策對你的投資和生活可能帶來的影響。

這篇文章將會引導你理解聯準會為何做出這些決定,最新的經濟預測摘要(SEP)透露了什麼訊號,以及聯準會主席鮑爾如何解讀當前的經濟情勢,特別是關稅政策對通膨的潛在影響。同時,我們也會看看市場反應,以及分析師們對於這次決策的不同看法。準備好了嗎?讓我們一起揭開美國貨幣政策的神秘面紗。

聯準會最新利率決議與其背後考量

在最近一次的聯邦公開市場委員會(FOMC)會議上,美國聯準會決定維持聯邦基金利率在4.25%至4.5%的區間不變。這是自去年以來,聯準會連續第五次選擇按兵不動,顯示出在當前錯綜複雜的經濟環境下,其貨幣政策取態極為謹慎。為什麼聯準會會做出這樣的決定呢?這得從它的兩大使命說起。

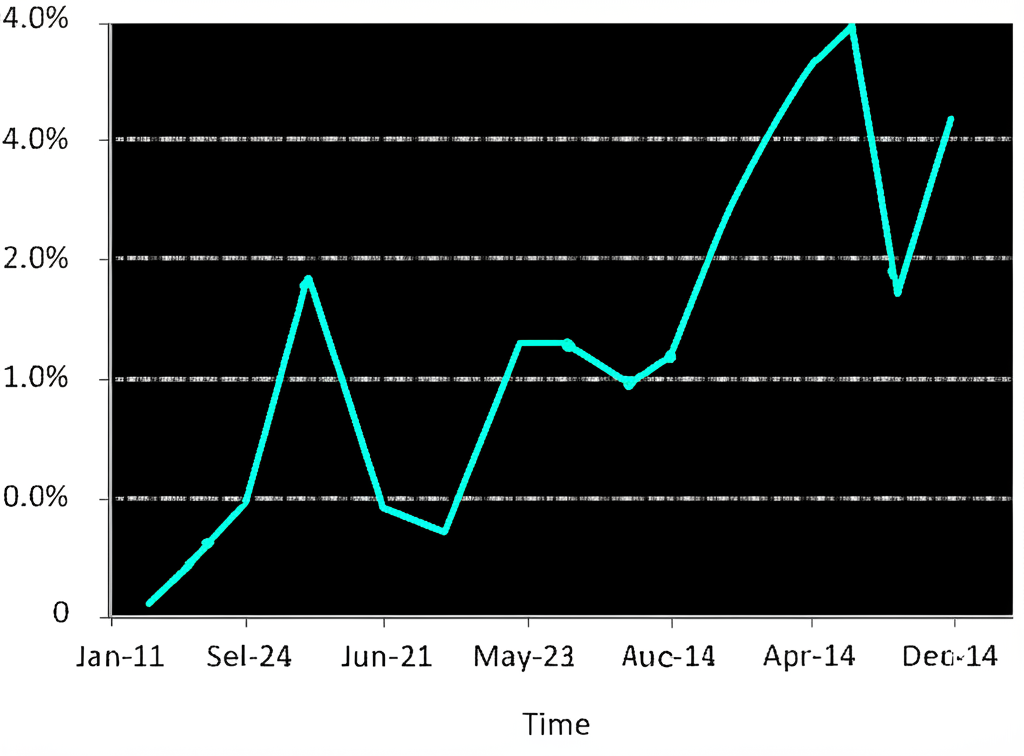

為幫助您更清晰地了解近期聯準會的決策路徑,以下為過去幾次聯邦公開市場委員會會議的利率決議概覽:

| 會議日期 | 聯邦基金利率(區間) | 決策 | 備註 |

|---|---|---|---|

| 2024年3月 | 4.25% – 4.5% | 維持不變 | 連續第五次按兵不動 |

| 2024年1月 | 4.25% – 4.5% | 維持不變 | 市場對降息預期降溫 |

| 2023年12月 | 4.25% – 4.5% | 維持不變 | 釋出鴿派訊號 |

聯準會肩負著「充分就業」與「物價穩定」這兩大使命。所謂的「充分就業」,簡單來說,就是讓想工作的人都能找到工作,保持一個健康的勞動市場。而「物價穩定」則是努力讓通膨率維持在一個合理的目標,通常是2%,避免物價過高導致購買力下降。回頭看看最近的美國經濟數據,雖然勞動市場依舊穩健,失業率維持在相對低點,但通膨率雖然有所下降,卻仍略高於聯準會的長期目標。因此,在通膨尚未完全達標,但經濟又表現不錯的情況下,聯準會選擇暫不調整聯邦基金利率,以時間換取空間,觀察更多經濟數據的變化。

在權衡這些雙重使命時,聯準會會密切關注一系列關鍵經濟指標,以評估當前經濟狀況和未來趨勢:

- 通膨數據: 消費者物價指數(CPI)、個人消費支出物價指數(PCE),特別是核心PCE,是衡量物價穩定性的主要指標。

- 勞動市場狀況: 失業率、非農就業數據、薪資增長以及職位空缺數(JOLTS報告),反映了勞動市場的健康程度。

- 經濟成長: 國內生產毛額(GDP)的季度增長率,是衡量整體經濟活動的廣泛指標。

- 消費者信心與支出: 消費者信心指數和零售銷售數據,反映了家庭消費意願和能力。

- 製造業與服務業活動: 採購經理人指數(PMI)等報告,提供製造業和服務業的景氣概況。

經濟預測摘要與降息路徑的鷹派轉向

雖然聯準會維持了聯邦基金利率不變,但它同時公布的經濟預測摘要(SEP)卻透露出了一些值得我們關注的訊息,尤其是其中的利率點陣圖(Dot Plot)。這張圖顯示了每位FOMC委員對未來聯邦基金利率走勢的預期。儘管今年的降息預期仍維持兩次,但對於2025年的降息預期卻顯得更為謹慎,甚至有高達七位官員預期2025年不會降息,這讓市場感受到一股「鷹派」的氣氛。

讓我們用表格來看看聯準會對未來幾年主要經濟指標的預測變化:

| 經濟指標 | 最新預測(2024) | 前次預測(2024) | 最新預測(2025) | 前次預測(2025) |

|---|---|---|---|---|

| 經濟成長(國內生產毛額季增年率) | 2.5% | 2.4% | 2.0% | 2.1% |

| 失業率 | 3.9% | 4.0% | 4.1% | 4.0% |

| 通膨(個人消費支出物價指數) | 2.8% | 2.6% | 2.3% | 2.2% |

| 核心通膨 | 2.6% | 2.5% | 2.2% | 2.1% |

| 聯邦基金利率(年底) | 5.1% | 5.1% | 4.4% | 4.1% |

從表格中你可以看到,聯準會下調了2025年的經濟成長預測,同時卻上調了通膨與失業率預期。這是一個令人擔憂的組合,因為它可能暗示著「停滯性通膨」的風險正在加劇。什麼是停滯性通膨呢?簡單來說,就是經濟成長停滯甚至衰退,但物價卻持續上漲的一種困境。這對政策制定者來說,是個非常棘手的問題,因為無論是刺激經濟還是抑制通膨,都可能加劇另一個問題。

經濟預測摘要(SEP)中若出現更為鷹派的立場,可能對市場及經濟帶來以下潛在影響:

| 影響層面 | 鷹派SEP的潛在結果 | 對投資者的意義 |

|---|---|---|

| 利率預期 | 長期利率可能維持高位,降息次數減少 | 債券殖利率上升,借貸成本增加 |

| 股市表現 | 企業融資成本增加,盈利壓力,股市承壓 | 成長股可能受挫,價值股或防禦性板塊相對穩健 |

| 美元匯率 | 美元可能走強,吸引國際資金 | 出口商承壓,進口商品成本降低 |

| 通膨壓力 | 聯準會更傾向於等待通膨明確達標 | 通膨可能維持在較高水平,消費者購買力受影響 |

鮑爾對關鍵經濟因素的解讀與政策立場

在FOMC會議後的記者會上,聯準會主席鮑爾的發言是市場關注的焦點。他針對當前的經濟情勢,特別是勞動市場、通膨以及關稅政策,提供了深入的解讀。鮑爾指出,美國的勞動市場雖然穩健,但已開始緩慢降溫,呈現「低招聘、低解僱」的狀態,這表示勞動市場仍具有韌性,但過熱的狀況正在減輕。

然而,鮑爾也特別強調了關稅政策對通膨的潛在影響。他重申,如果關稅上升,將會推高物價,並對經濟活動構成壓力。他預計相關影響可能在夏季進一步顯現,因此聯準會正密切觀察。對於我們這些消費者來說,這意味著進口商品可能會因為關稅而變貴,最終反映在我們的日常開銷上。鮑爾的這番話,暗示著關稅可能成為未來通膨路徑上的一個不確定因素。

面對這樣的經濟背景,鮑爾強調聯準會將採取「不急於降息」的謹慎立場。他表示,由於美國經濟表現良好,聯準會有耐心等待更清晰的市場資訊,再決定貨幣政策的調整時機。這就像一位經驗豐富的船長,在波濤洶湧的大海中,不會輕易改變航向,而是會仔細觀察風向和海流,確保每一次決策都能穩妥地帶領船隻前進。

綜合鮑爾在記者會上的發言,我們可以歸納出幾個關鍵重點,這些都將指引聯準會未來的政策方向:

- 勞動市場降溫但仍穩健: 雖然招聘和解僱活動減緩,但整體就業市場仍具韌性,未見明顯惡化跡象。

- 通膨數據需更多證據: 聯準會需要看到更多持續性的通膨下降數據,才能確信通膨正朝2%目標邁進。

- 關稅影響值得關注: 關稅政策被視為可能推升物價的不確定因素,聯準會將密切監測其對通膨的傳導效應。

- 降息耐心為上: 鑑於經濟表現良好,聯準會不急於降息,將保持謹慎與耐心,等待更明確的數據指引。

市場反應、分析師觀點與政策爭議

FOMC的利率決議公布後,金融市場反應迅速。美國股市三大指數,包括標普500指數、那斯達克綜合指數和道瓊工業指數,終場皆走低。同時,10年期美債殖利率上升,這通常表示市場對未來利率的預期升高。美元匯率也出現波動,因為利率決策直接影響美元的貨幣價值。

聯準會決策發布後,金融市場通常會立即對以下指標做出反應,這些反應能反映市場對未來政策路徑的預期:

- 股市指數: 標普500、那斯達克、道瓊工業指數的漲跌,反映投資者對企業盈利和經濟前景的看法。

- 公債殖利率: 尤其是10年期和2年期美國公債殖利率的變動,直接關係到市場對長期和短期利率的預期。

- 美元指數(DXY): 衡量美元兌一籃子主要貨幣的強弱,反映其在全球貨幣市場的地位。

- 黃金價格: 作為避險資產,黃金價格的波動也常與利率預期和市場不確定性相關。

- VIX恐慌指數: 波動率指數的變化,反映市場對未來股市波動性的預期。

對於聯準會的決策,分析師觀點則呈現分歧。有些分析師,例如摩根大通的專家,認為這次的聲明和鮑爾的發言相對「鴿派」,暗示未來仍有降息的可能。然而,也有如高盛的分析師強調,聯準會的立場仍是謹慎觀望,並未給出明確的降息時機。這種分歧的解讀,反映出市場對於未來貨幣政策路徑的不確定性。

針對本次聯準會決策,分析師們往往從不同角度進行解讀,形成「鴿派」與「鷹派」兩大陣營的觀點:

| 觀點類型 | 主要論點 | 對降息時機的預期 | 潛在風險關注 |

|---|---|---|---|

| 鴿派分析師 | 通膨已見頂並持續下降,勞動市場已開始降溫,經濟成長可能放緩,應盡早降息以避免經濟衰退。 | 預計今年仍有較多降息,可能在年中前啟動。 | 通膨反彈風險較低,更擔心經濟硬著陸。 |

| 鷹派分析師 | 通膨仍具黏性,或存在結構性因素支撐,勞動市場依然強勁,過早降息可能導致通膨捲土重來。 | 降息次數有限,可能延後至下半年,甚至明年。 | 通膨失控風險較高,願意接受經濟成長放緩以確保物價穩定。 |

更值得注意的是,這次會議的利率決議甚至出現了聯準會內部對降息存在異議的情況。兩位理事,鮑曼與華勒,投下了反對票,主張應該降息一碼。這是自1993年以來,首次有多位理事在利率決策上持反對意見,這顯示了聯準會內部對於貨幣政策方向的看法確實存在分歧。此外,前總統川普也曾公開批評聯準會的貨幣政策,認為其過於緊縮,對經濟造成了負面影響,這也凸顯了政策制定面臨的內外部壓力。

貨幣政策對我們日常生活的影響

你可能會想,這些高來高去的財經術語,跟我的生活有什麼關係呢?其實,聯準會的貨幣政策決策,尤其是聯邦基金利率的調整,會透過許多管道,間接影響到我們每個人的日常開銷和理財規劃。讓我們來看看幾個例子:

- 貸款利息: 當聯準會維持高利率,或者未來預期降息幅度不如預期時,銀行給予你的各種貸款利率,像是房貸、車貸或信用卡的循環利息,就可能維持在高點。這意味著你每個月需要支付的利息費用會比較多,增加了你的生活負擔。

- 存款利息與投資報酬: 相反地,如果銀行存款利率也相對較高,你的儲蓄可能會獲得較好的回報。但在股市方面,高利率環境可能讓企業借貸成本增加,影響企業獲利,進而影響股市表現。所以,你的投資組合也可能受到影響。

- 物價水準: 聯準會的「物價穩定」目標,直接關係到我們購買商品的價格。如果通膨居高不下,你可能會發現同樣的錢能買到的東西變少了。而像前面提到的關稅政策,如果真的推升了物價,我們日常所需的柴米油鹽、進口電子產品等都可能變貴。

- 美元價值: 聯準會的利率決策也會影響美元的貨幣價值。當利率相對較高時,外國投資者會更傾向將資金投入美國,推升美元匯率。強勢美元對於進口商品來說是好事,因為買進這些商品會相對便宜;但對於出口商來說,強勢美元可能讓他們的產品在國際市場上變得更貴,影響競爭力。

聯準會的利率政策對我們的個人財務規劃有著直接且廣泛的影響,以下為不同利率環境下可能發生的情況:

| 財務項目 | 高利率環境 | 低利率環境 |

|---|---|---|

| 房貸、車貸 | 貸款利息支出增加,月付金較高 | 貸款利息支出減少,月付金較低 |

| 信用卡循環利息 | 利息負擔沉重,債務壓力大 | 利息負擔減輕,有助於償還債務 |

| 銀行存款利息 | 儲蓄收益增加,定存吸引力高 | 儲蓄收益低,定存吸引力減弱 |

| 股市投資 | 企業借貸成本高,盈利受壓,股市波動或走低 | 企業借貸成本低,盈利改善,股市上漲潛力大 |

| 債券投資 | 新發行債券殖利率高,持有舊債可能面臨資本損失 | 新發行債券殖利率低,舊債價格可能上漲 |

總的來說,聯準會的每一次決策,都像在為整個經濟體「把脈」,並開出對應的「藥方」。這些「藥方」的劑量和時機,都將影響我們消費、儲蓄和投資的方方面面。因此,了解這些政策的來龍去脈,能幫助我們更好地做出財務決策。

總結與未來展望

綜合來看,美國聯準會這次FOMC會議的利率決議,在維持利率不變的表象下,卻透過經濟預測摘要和鮑爾的發言,傳達出更為謹慎且略帶「鷹派」的貨幣政策立場。儘管聯準會仍預期今年會有兩次降息,但對於2025年的降息路徑,委員們的意見已出現分歧,且對關稅可能推升通膨的擔憂也日益升高。這些都暗示著未來的貨幣政策路徑將充滿挑戰與不確定性。

對於你我而言,理解聯準會的這些動向至關重要。在當前全球經濟錯綜複雜的環境下,聯準會的決策不僅牽動著美國本土經濟,更對全球金融市場產生深遠影響。我們應該密切關注後續的經濟數據,包括國內生產毛額、失業率與通膨等指標,以及聯準會官員們的進一步溝通,為自身的投資組合做好長期規劃與風險評估。

免責聲明: 本文僅為教育與知識性說明,旨在提供宏觀經濟與貨幣政策相關資訊,不構成任何形式的投資建議。所有投資均存在風險,讀者在做出任何投資決策前,應自行進行獨立判斷或尋求專業財務顧問意見。

常見問題(FAQ)

Q:聯準會的「鷹派」立場對股市意味著什麼?

A:聯準會的鷹派立場通常意味著利率可能維持高位更長時間,或降息次數少於市場預期。這可能導致企業借貸成本增加,影響盈利,進而對股市,特別是成長型股票構成壓力。

Q:關稅政策如何影響通膨?

A:關稅是對進口商品徵收的稅費。當關稅上升時,進口商品的成本會增加,這些成本最終往往會轉嫁給消費者,導致物價上漲,進而推高通膨。

Q:為什麼聯準會內部會對降息時機產生分歧?

A:聯準會委員們對經濟前景、通膨風險和勞動市場狀況的判斷可能存在差異。有些委員可能認為通膨已受控,應盡早降息以支持經濟;另一些委員則可能擔心通膨反彈,主張維持高利率更長時間,這種觀點差異導致了對降息時機的不同意見。